Der Einfluss der SCHUFA auf die Kreditvergabe ist ungebrochen. Trotz der teilweise intransparenten Praktiken stellten die Banken 2021 in Deutschland insgesamt rund 46,3 Millionen Anfragen im Rahmen der Kreditkonditionenermittlung an die SCHUFA (Quelle).

Ob Sie einen Kredit beantragen oder sich über Ihre allgemeine Kreditwürdigkeit informieren möchten, es steht Ihnen jährlich eine kostenlose SCHUFA-Anfrage zu. Finanzexperten empfehlen, dieses Recht wahrzunehmen, um gegebenenfalls falsche Eintragungen zu entdecken und aufheben zu lassen. Ein Überblick über die persönliche Kreditwürdigkeit vor einem Kreditantrag ist ohnehin empfehlenswert, um sich direkt an den richtigen Anbieter zu wenden.

Unser Ratgeber zur kostenlosen SCHUFA-Auskunft erklärt Ihnen alle wichtigen Fakten.

SCHUFA-Auskunft Kostenlos anfordern

Sie können Ihr eigenes SCHUFA-Rating kostenlos beantragen und einsehen.

Durch Artikel 15 der DSGVO hat jeder Verbraucher das Recht, einmal jährlich seine eigenen Daten kostenlos einsehen zu dürfen.

Es besteht allerdings ein Unterschied zwischen der klassischen Bonitätsauskunft und der Selbstauskunft. Die Bonitätsauskunft, deren Einsicht Sie den Kreditinstituten bei einem eintragungswürdigen Ereignis, etwa einer Kontoeröffnung, zustimmen, enthält lediglich die oberflächlichen Informationen und das Gesamt-Rating. Die Selbstauskunft hingegen enthält detaillierte Daten und sollte daher keineswegs an Dritte weitergegeben werden.

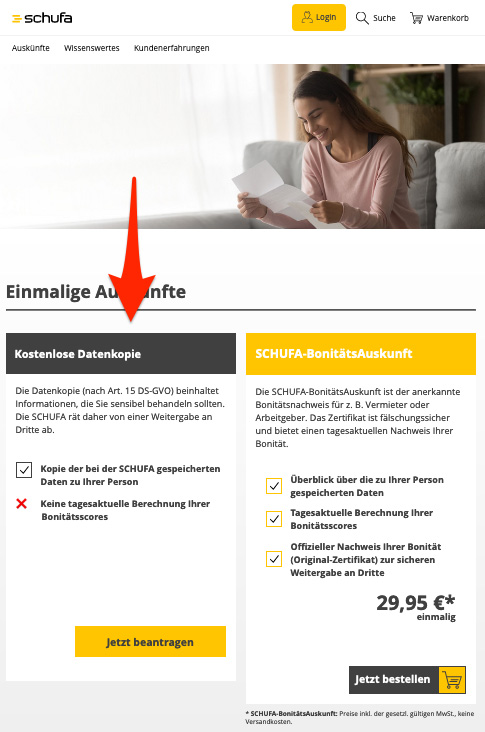

Nach der kostenlosen Selbstauskunft, verlangt die SCHUFA einen Kostenbeitrag von 29,95 Euro für jede weitere Einsicht im selben Jahr.

Verbraucherschützer unterstellen dem Unternehmen, die kostenlose Einsicht daher absichtlich schwierig zu gestalten. So beinhaltet ein kostenloser Abruf der SCHUFA-Daten lediglich eine Übersicht in Papierform, während die kostenpflichtige Auskunft mit zusätzlichen Nebendienstleistungen lockt.

Mit unserem Ratgeber vermeiden Sie Kostenfallen und kommen schnell zur kostenlosen Selbstauskunft.

Die Selbstauskunft nach Artikel 15 DSGVO

Die Datenübersicht nach Artikel 15 der DSGVO, die jeder Verbraucher jährlich kostenlos bestellen kann, enthält alle von der SCHUFA erfassten Daten. Außerdem enthält sie eine Übersicht über die Quelle der Daten und wohin die Daten weitergeleitet wurden. Wenn Sie Ihre Daten genau studieren, können Sie sehen, woher welche Eintragungen stammen und ob diese gerechtfertigt sind. Wenn Sie einen Kredit beantragen wollen, sollte Sie nur der SCHUFA-Score interessieren, der in dieser Datenübersicht ebenfalls angegeben ist.

Schritt-für-Schritt-Anleitung zur Beantragung

Gehen Sie zur Beantragung online auf www.meineSCHUFA.de (Direktlink zur Unterseite). Dort können Sie die „Kostenlose Datenkopie“ direkt online anfordern.

Sie müssen nun Ihre Anschrift eingeben und ein Dokument hochladen, um Ihre Identität nachzuweisen. Als Option haben Sie hier den Personalausweis, Reisepass oder die Meldebescheinigung.

Die Datenkopie erhalten Sie dann in den kommenden Tagen per Post. Früher war es noch nötig, dass Sie das Formular per Post einsenden. Die DSGVO hat jedoch einiges vereinfacht und deshalb reicht es aus, dass Sie das Online-Formular ausfüllen und Ihre Identität nachweisen.

Die Alternative: Kostenpflichtig bestellen

Die kostenlose SCHUFA-Auskunft beinhaltet detaillierte Daten zur Erfassung und zur Weitergabe Ihrer Informationen. Teilweise sind diese Daten zu sensibel, um sie an Dritte weiterzureichen.

Ihr SCHUFA-Score dient jedoch nicht nur der Einschätzung der eigenen Bonität, sondern muss eventuell bei einem Vermieter oder bei einer größeren Finanzierung vorgelegt werden.

Es kann verwirrend sein, die Daten, die zur Weitergabe geeignet sind, von den für dritte Vertragspartner wichtigen Daten zu unterscheiden. Wenn Sie sich nicht auskennen, laufen Sie Gefahr, zu viele Daten weiterzugeben.

Außerdem ist die Wartezeit von 14 Tagen für eilige Vorhaben zu lang. Wenn Sie eine übersichtlichere Auskunft benötigen, die sofort und online eingesehen werden kann, kommen Sie um die kostenpflichtige Auskunft nicht herum.

Neben der klassischen SCHUFA-Auskunft, die online und sofort für 29,95 Euro einsehbar ist, verkauft das Unternehmen momentan drei unterschiedliche Abos. Für den durchschnittlichen Verbraucher lohnen sich diese Produkte nur in den seltensten Fällen.

Sie brauchen sofort eine SCHUFA-Auskunft?

Sie müssen bei dieser SCHUFA-Abfrage nicht unbedingt auf den Posteingang warten. Wenn Sie das Dokument etwa am selben Tag der Bestellung oder anderweitig schnellstmöglich benötigen, können Sie das Dokument in einer Bankfiliale abholen. Auf der Webseite können Sie nachschauen, welche Bankfiliale in Ihrer Nähe in Frage kommt. Es sind vor allem die Postbank und die Volks- und Raiffeisenbank, welche die „SCHUFA zum Mitnehmen“ anbieten.

In beiden Fällen ist keine Identitätsfeststellung in Form eines kopierten Ausweisdokumentes regelmäßig vorgesehen. Es kann jedoch sein, dass dies erforderlich wird. Halten Sie daher eine Kopie Ihres Personalausweises oder Ihres Reisepasses mit einer Meldebescheinigung bereit.

Ein anderer Weg zur sofortigen SCHUFA-Einsicht geht über die Online-Abfrage, die in den drei unterschiedlichen Abos angeboten wird. Wir klären auf, in welchen besonderen Situationen der Abschluss eines solchen Abos angemessen sein kann.

Abo #1: meineSCHUFA kompakt

Das meineSCHUFA kompakt-Abo ist die günstigste Variante des SCHUFA-Abos. Es schlägt mit einem monatlichen Betrag von 3,95 Euro zu Buche. Nach Abschluss dieses Abos können Sie eine schriftliche Bonitätsauskunft für 9,95 beantragen, die normalerweise für 29,95 erhältlich ist. Der wichtigste Punkt: Sie erhalten einen Online-Zugang zu Ihrem SCHUFA-Score und können diesen fortan jederzeit einsehen. Zudem steht ein telefonischer Support bereit, der alle Fragen rund um die SCHUFA beantwortet. Automatische Benachrichtigungen über Änderungen oder neue Eintrage Ihres Scores sind ebenfalls enthalten und können auf das Smartphone oder per Mail abgerufen werden. Die Mindestlaufzeit beträgt einen Monat und das Abo ist monatlich kündbar.

In welchen Fällen ist der Abschluss des Abos empfehlenswert? Angenommen, Sie möchten Ihren SCHUFA-Score verbessern und alte Einträge entfernen. Denkbar wäre auch, dass Sie falsche Negativeinträge melden und entfernen lassen möchten. In diesen Fällen kann der Abschluss des Abos für einen Monat hilfreich sein, da Sie wahrscheinlich mehr Geld und Zeit sparen, als wenn Sie nur mit der kostenlosen Auskunft arbeiten.

Abo #2: meineSCHUFA plus

Das meineSCHUFA plus-Abo enthält alle Dienstleistungen des kompakt-Abos. Ferner enthält es Dienstleistungen rund um das Thema Identitätsdiebstahl. Die SCHUFA verfügt über einen riesigen IT-Apparat, der das Internet überwacht. Sollte Ihre Identität Opfer eines Diebstahls werden, sei es im normalen Netz oder im Darknet, so erhalten Sie eine Nachricht darüber. Es steht eine exklusive Hotline bereit, die im Ernstfall berät. Sie haben somit die Möglichkeit, im Ernstfall schnell und angemessen reagieren. Wenn Sie schonmal Opfer eines Identitätsdiebstahls waren oder aus irgendeinem Grund der Meinung sind, dass Ihre Person dafür prädestiniert ist, dann kann sich der Abschluss des Abos lohnen. Mit 4,95 Euro monatlich und der Möglichkeit monatlich zu kündigen, sind die Dienstleistungen im Falle eines Diebstahls hilfreich.

Abo #3: meineSCHUFA premium

Das Premium-Abo umfasst alle Leistungen des kompakt- und plus-Abos. Ansonsten bietet es Bonusleistungen, wie eine Vorzugsbehandlung und die Übertragung der Dienste auf eine zweite Person. Sowohl die Auskunft über Privatpersonen als die für Unternehmer ist in diesem Abo einmal jährlich kostenlos enthalten. Dafür kostet das Paket allerdings 6,95 Euro im Monat. Das Abo kann sich für Unternehmen oder Personen mit hoher Liquidität lohnen.

Was ist die SCHUFA überhaupt?

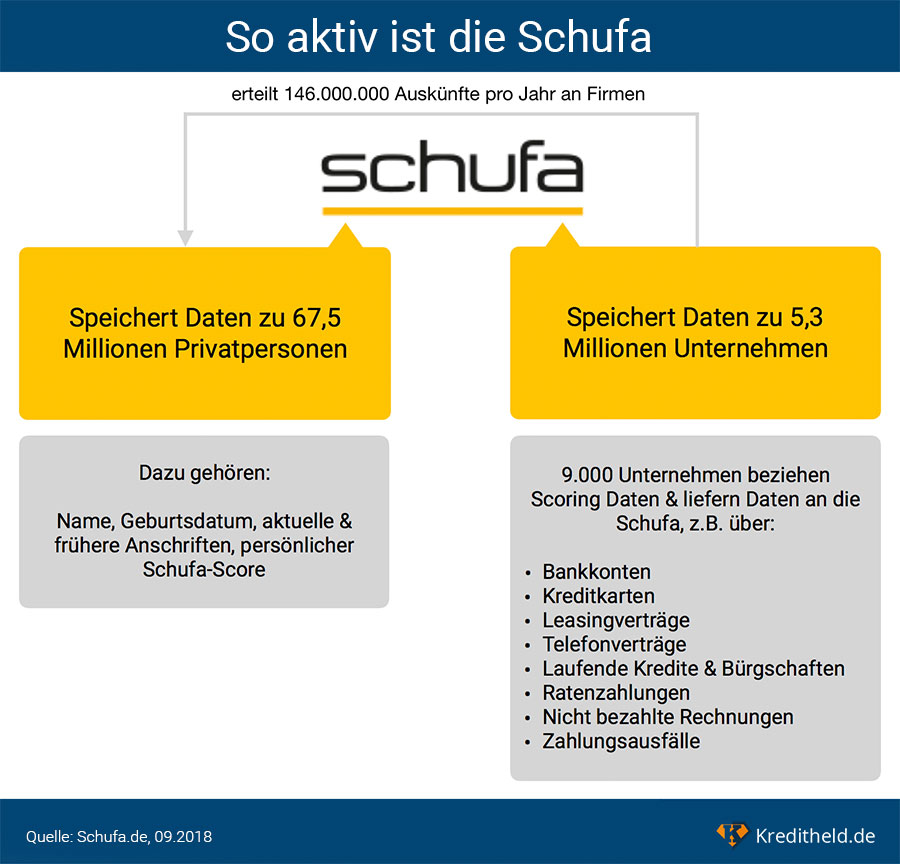

Die SCHUFA ist ein privatwirtschaftliches Unternehmen, welches seine Vertragspartner mit Informationen zur Kreditwürdigkeit von Privatpersonen und Unternehmen versorgt. In Deutschland werden die Daten der SCHUFA maßgeblich zu Entscheidungen bezüglich Kreditvergaben herangezogen. Momentan sind annähernd 68,7 Millionen Einzelpersonen sowie 6,3 Millionen Unternehmen in der Datenbank gelistet (Stand: 2022). Als börsennotiertes Unternehmen gehört es verschiedenen Kreditinstituten, Handelsunternehmen und Dienstleistern, die Bonitätsprüfung als unerlässlich für ihren Geschäftsbetrieb sehen.

Funktion der SCHUFA

Die Hauptaufgabe der SCHUFA besteht in der Erfassung, Speicherung und Wiedergabe von kreditrelevanten Daten. Trotz eines negativen Images und teilweise intransparenter Praktiken, ist das Institut verantwortlich für schnelle Vertragsabschlüsse im Alltag, etwa Handyverträge. Kritikwürdig und für die Öffentlichkeit unbekannt sind die genauen Quellen und Daten, welche über Personen und Unternehmen gespeichert werden. Generell erfasst die SCHUFA, Kreditverträge, Kontoeröffnungen oder Kreditkarten, Bürgschaften und Handyverträge. Abseits der kreditrelevanten Daten werden amtliche Informationen etwa zu Haftbefehlen, Mahnbescheiden oder Insolvenzverfahren erfasst.

Rechtliches zum Scoring- und Rating-Verfahren

Interessant ist bei der SCHUFA, dass es bisher keine ausdrückliche rechtliche Regelung zum Scoring-Verfahren des Unternehmens gibt. Abstrakt betrachtet könne die Pflicht der Kreditinstitute zum Risikomanagement in Frage kommen. Das Kreditwesensgesetz lässt allgemeine Scoring- und Rating-Verfahren zu. Rechtlich gesehen sind somit auch andere Verfahren vorstellbar, doch die SCHUFA ist das größte Unternehmen in diesem Sektor und hat in Deutschland eine prädestinierte Stellung.

Einfluss auf uns als Konsumenten

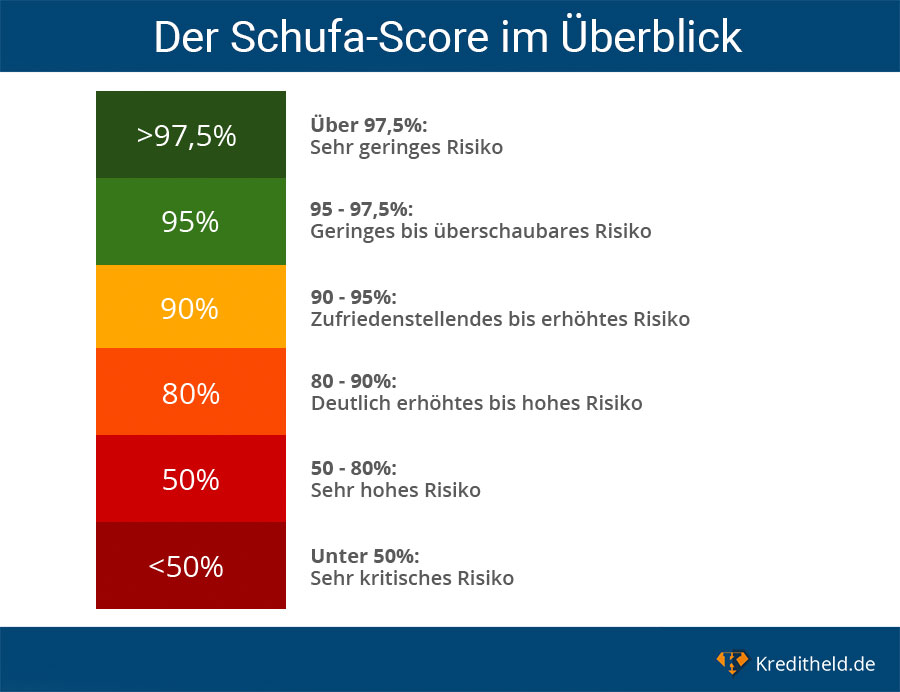

Als das größte und wichtigste Unternehmen im Bereich Rating und Bonität ist der Einfluss der SCHUFA auf die Kreditwirtschaft enorm. Im unternehmerischen Bereich können gute und schlechte Scorings den Unterschied zwischen Erfolg und Misserfolg ausmachen. Wer als Privatperson eine schlechte SCHUFA-Score vorweist, welche zur Kreditaufnahme disqualifiziert, hat es schwerer günstigere Kredite zu bekommen. Es gibt allerdings Möglichkeiten, um zu ähnlichen Bedingungen Kredite ohne SCHUFA im Ausland aufzunehmen.

Nicht immer können Sie nachvollziehen, welche Ereignisse zu einem negativen Score geführt haben. Deshalb ist es sinnvoll, das eigene Rating regelmäßig zu überprüfen, um ungerechtfertigte negative Eintragungen zu entfernen.

Wie lange bleiben SCHUFA-Einträge im Register?

Trotz der enormen Tragweite der negativen SCHUFA-Einträge gibt es erleichternde Tatsachen: Einträge werden gelöscht.

Wenn Sie einen negativen SCHUFA-Eintrag finden, bedeutet das nicht, dass Sie Ihr jahrelang damit leben müssen. Viele Einträge werden bereits wenige Monate nach dem Ereignis entfernt.

- SCHUFA-Anfragen von dritten Parteien: Löschung nach zwölf Monaten

- Kredite: Löschung nach drei Jahren zum Zeitpunkt der Rückzahlung

- Laufende Konten und Verträge: Löschung nach Auflösung oder Kündigung

- Kreditkarten: Löschung nach drei Jahren nach Kündigung

- Informationen zu nicht vertragsgemäßen Verhalten (etwa verspätete Rückzahlung): Löschung nach drei Jahren

SCHUFA-Score positiv beeinflussen

Sie haben einen suboptimalen SCHUFA-Score und möchten in naher Zukunft einen Kredit aufnehmen?

Sie werden überrascht sein, dass es Möglichkeiten gibt, wie Sie aktiv Ihren Score verbessern können. Wir geben Ihnen eine kurze Übersicht über die gängigsten Praktiken.

1) Unnötige Vertragsverhältnisse kündigen:

Sie haben Konten, Kreditkarten oder Verträge, die Sie nicht benötigen? Sie sollten alle unnötigen Vertragsverhältnisse kündigen, denn Sie belasten Ihre Bonität.

2) Pünktliche Rückzahlungen:

Achten Sie darauf, dass Sie Kreditraten immer pünktlich zurückzahlen, um negative Einträge zu vermeiden.

3) Kreditanfragen nur, wenn nötig:

Unnötige Kreditanfragen beeinflussen Ihren Score unnötig negativ. Senden Sie eine Anfrage nur aus, wenn es nötig ist und Sie es ernst meinen.

4) Fehlerhafte Einträge sofort korrigieren lassen:

Es kommt immer wieder vor, dass ungerechtfertigte Einträge im Register sind. Lassen Sie diese sofort löschen.

5) Ein großer Kredit ist besser als wenige kleine Kredite:

Wenn möglich, verzichten Sie auf die Aufnahme mehrerer Kredite und nehmen Sie lieber einen großen Kredit auf.

Wie Sie sehen, können Sie Ihren Score mit wenig Aufwand verbessern, wenn Sie demnächst einen Kredit aufnehmen möchten.