Um die wenig überraschende Antwort auf diese Frage gleich vorweg zu nehmen: nein! Selbstverständlich sind hier nicht ein paar hundert Euro Bargeld gemeint, die zu Hause liegen. Nach wie vor wird in Deutschland massenweise Bargeld gehortet, das in Wohnungen und Häusern versteckt ist und auf bessere Zeiten wartet. Anhaltende Skepsis gegenüber dem Euro, wiederkehrende Finanzkrisen und das fehlende Vertrauen in unser Bankensystem sind Gründe, das Ersparte lieber im eigenen Heim aufzubewahren. Hinzu kommt das dauerhafte Niedrigzinsniveau, an dem die Europäischen Zentralbank (EZB) weiterhin festhalten will. Kritiker werfen den Bankenchefs vor, dadurch zu wenig Anreize für Sparer zu schaffen. Gegenwärtig ist das Geld unter dem Kopfkissen genauso rentabel angelegt wie auf einem Bankkonto, so scheint es. In diesem Artikel erfahren Sie, was gegen diese These spricht und wie Sie doch noch eine profitable Sparanlagen finden. Mit Sicherheit entdecken Sie am Ende bessere Aufbewahrungsorte für Ihr Geld als den guten alten Sparstrumpf.

Das Wichtigste in Kürze

Deutsche horten viel Bares

Den Deutschen wird ein eigenartiges Verhältnis zum Geld nachgesagt. Während Sie in vielen europäischen Ländern bereits Ihre Tasse Kaffee, eine Packung Kaugummi oder andere Kleinigkeiten längst bargeldlos bezahlen können, ist das hierzulande noch keine Selbstverständlichkeit. Obwohl nahezu jeder Verbraucher mittlerweile eine EC- oder Kreditkarte besitzt, besteht scheinbar ein besonderes Verhältnis zum Bargeld. Wie sonst lässt es sich erklären, dass noch immer etwa 13 Milliarden D-Mark in Umlauf sind. Im Durchschnitt hat jeder Deutsche ungefähr 2.000 Euro an Erspartem in seinen eigenen vier Wänden herumliegen.

Seit Einführung des Euro 2002 hat sich in Deutschland der Bedarf an Bargeld verneunfacht. Einen kleinen Teil dazu beigetragen hat sicher auch das Geld horten privater Haushalte. Unter den Kopfkissen dieses Landes schlummern mittlerweile weit mehr als 150 Milliarden Euro in Form von Scheinen und Münzen. Unterm Strich liegen zwei Altersgruppen etwa gleichauf, wenn es um die Aufbewahrung größerer Summen daheim geht: die Senioren sowie die Menschen im Alter zwischen 18 und 35 Jahren. Das belegt, dass sich Bargeld weiterhin über alle Generationen großer Beliebtheit erfreut. Trotz aller Bemühungen in Richtung bargeldloser Zahlungsverkehr und Digitalisierung hat es den Anschein, dass Münzen und Banknoten noch lange unseren finanziellen Alltag beherrschen.

Grund #1: Mangelndes Vertrauen in Banken

Ein Mensch, der heute etwa 80 Jahre alt ist, hat wahrscheinlich 3 bis 4 Währungsumstellungen in Deutschland miterlebt. Diese Erfahrungen hinterlassen nicht den besten Eindruck über die Stabilität von Geld. Auch wenn der Wechsel von der D-Mark zum Euro ohne Not geschah und einige Vorteile mit sich brachte, wird unsere aktuelle Währung seither häufig als „Teuro“ verspottet. Hinzu kommen die noch immer präsenten Bilder endloser Warteschlangen vor griechischen Banken ab dem Jahr 2010. In der Summe ist das Vertrauen vieler Bürger in unser Bankensystem trotz neu geschaffener Rettungsschirme oder Einlagensicherungsgesetze nachhaltig erschüttert.

Damit steht die erste Ursache im Raum, die mit zum Horten von Barem beiträgt. Wer sein Geld zu Hause liegen hat, muss sich eines Tages nicht vor seiner Bank anstellen und hoffen, dass dort noch etwas vom eigenen Konto zu holen ist. Das mag zunächst pessimistisch klingen, ist jedoch nicht von der Hand zu weisen. Der einzige Erklärungsansatz ist das natürlich keinesfalls. Vielen Sparern mangelt es neben dem Vertrauen in unsere Banken vor allem auch an rentablen Anlageformen.

Grund #2: Fehlende Alternativen

Noch vor wenigen Jahren brachte ein flexibles Girokonto genügend Zinsen, um den Verlust durch die jährliche Inflation auszugleichen. Gegenwärtig sind die Zinsen bei Girokonten dermaßen im Keller, dass Sie froh sein können über jede zusätzliche Promille an Zinsen. Mittlerweile verhängte die erste Bank ihren Kunden Strafzinsen für deren Guthaben auf dem Tagesgeld- oder Girokonto. In diesem Fall betraf es (noch) Bankkunden, die eine überdurchschnittlich hohe Summe auf den Konten hatten. Hält diese Entwicklung weiter an, kann es sein, dass andere Geldinstitute nachziehen und das Groteske eintritt. Dann nämlich erhalten Sparer für ihr Guthaben keine Zinsen mehr, sondern müssen in der Tat welche bezahlen.

Durch die seit Jahren anhaltende Zinsflaute sind selbst die Erträge für langfristig angelegtes Festgeld kaum noch höher als 1% pro Jahr. Unter diesen momentanen Bedingungen „leiden“ all jene Sparer, die sonst ihr Geld in klassische Finanzprodukte mit wenig Risikopotential stecken. Die Mehrheit der Deutschen gilt bekanntlich nicht gerade als risikofreudig, wenn es ums Investieren in Finanzprodukte geht. Bei den aktuell kaum erzielbaren Zinserträgen findet sich die zweite größere Begründung, weshalb gerade hierzulande soviel Bargeld im eigenen Heim verwahrt wird.

Grund #3: Angewohnheiten und Bequemlichkeit

Die Hauptgründe für das Bunkern großer Bargeldmengen zu Hause sind das vorherrschende Misstrauen gegenüber Banken sowie die derzeit wenig rentablen Anlageformen. Hinzu kommen vorhandene Verhaltensmuster, die den Effekt verstärken, das Geld lieber zu Hause aufzubewahren. Während der eine Verbraucher gesteigerten Wert darauf legt, jederzeit etwas mehr Bargeld zur Hand zu haben, ist es bei einem Anderen die Bequemlichkeit. Anstatt regelmäßig Geld am Automaten zu ziehen, werden lieber in großen Abständen hohe Beträge abgehoben und daheim gelagert.

Geld sollte sich eigentlich vermehren

Mit Geld lässt sich vieles anstellen. Sie können sich zum Beispiel einen schönen Urlaub leisten, etwas anschaffen, von dem Sie schon lange träumen oder eine vielversprechende Investition tätigen. Bei Letzterem lassen Sie Ihr Geld mit der Aussicht arbeiten, dass es sich am Ende vermehrt. Dagegen ist Geld relativ nutzlos, wenn es bei Ihnen zu Hause lediglich herumliegt. Über den ganz klar ausbleibenden Profit hinaus droht Bargeld über diese Art der Aufbewahrung noch die ein oder andere Gefahr. Mitunter kann in der Wohnung verstecktes Bargeld größeren Risiken ausgesetzt sein als bei manch einem windigen Investment. Die folgenden Aspekte unterstreichen die Tatsache, dass (zu viel) bares Geld in Ihrem Haushalt einfach nichts zu suchen hat.

Bedenken Sie den Wertverlust

Momentan liegt die Inflationsrate bei ungefähr 2%. Wenn Sie Ihr Geld für etwas Sinnvolles ausgeben oder in die Tilgung von Schulden investieren, ist es besser angelegt als in Ihren eigenen vier Wänden. Bedenken Sie, dass bei einer angesparten Summe von 10.000 Euro dieser automatische Verlust der Kaufkraft jährlich bereits 200 Euro beträgt. Im Umkehrschluss bedeutet das wiederum, dass Sie Ihr Geld zu mindestens diesem Prozentsatz anlegen sollten, damit Ihnen der reale Wert erhalten bleibt.

Der Reiz, es auszugeben

Indem Ihr Geld in einer Anlage steckt oder auf einem Konto liegt, ist es nicht zuletzt auch vor Ihnen selbst sicher. Lose herumliegendes Bargeld stellt einen verführerischen Reiz dar. Es kann Sie dazu verlocken, es leichtfertig auszugeben. Eine Zahlung per EC- oder Kreditkarte hingegen stellt dagegen zumindest noch eine (wenn auch geringe) Hemmschwelle dar. Zudem lassen sich Ausgaben über eine Karte per Kontoauszug noch längere Zeit später nachvollziehen statt womöglich in Vergessenheit zu geraten.

Geld daheim geht schnell verloren

Unabhängig von Wertverlust oder Niedrigzinsen ist Geld in Ihrem Zuhause niemals so geschützt wie in einer Bank. Ihre Einlagen sind dort umfassend gesichert. Nicht so bei Ihnen, wenn es zu Einbruch oder Brand kommt. Ein absolut sicheres Versteck vor Einbrechern gibt es wahrscheinlich in keiner Wohnung. Selbst ganze Tresore mitsamt Inhalt wurden schon häufiger entwendet. Wenn Ihre Hausratversicherung Ihr Bargeld gegen Einbruch absichert, dann meist nur in einem gewissen Rahmen. Dieser liegt selten oberhalb von 2.000 Euro. Dieses Verlustrisiko für Ihr Bargeld besteht nur dann, wenn Sie es zu Hause aufbewahren.

Genauso kann Ihr Geld durch einen Brand oder womöglich auch eine Hochwasserflut verloren gehen. Das letztgenannte Risiko werden Sie an nicht vielen Orten Deutschlands haben. Brennen kann es hingegen überall. In aller Regel bleibt dann meist nicht mehr viel Brauchbares übrig. Da gerade höhere Beträge sehr wahrscheinlich in Papierform aufbewahrt werden, besteht durch die Möglichkeit eines ausbrechenden Feuers eine besonders hohe Gefahr.

So lässt sich Geld am besten anlegen

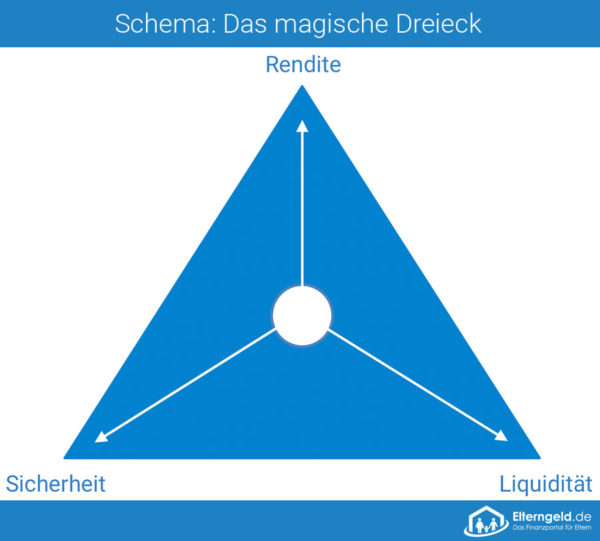

An dieser Stelle möchten wir Ihnen ein paar Alternativen zum Bargeld horten vorstellen. Im Vorfeld gilt es für Sie, sich klar über Ihre Ziele zu werden. Sie sollten in etwa wissen, wie lange Sie das Geld entbehren können, welche Höhe Sie einsetzen wollen und was für Erwartungen Sie an die Anlage richten. Hierfür gibt es das Modell des sogenannten „magischen Dreiecks der Geldanlage“ an dessen 3 Ecken die Faktoren Rentabilität, Verfügbarkeit (Liquidität) sowie Sicherheit stehen. Zwei dieser Vorsätze lassen sich jeweils verwirklichen, wobei das immer zum Nachteil des Dritten passiert.

Planen Sie also, Ihr Geld sicher und rentabel anzulegen, geht dieses Modell auf Kosten der Liquidität. Sie können in eine risikoarme Anlage investieren, die Ihnen eine gute Rendite bringt. Dafür müssen Sie dann damit leben, dass Ihnen das eingesetzte Geld längere Zeit nicht zur Verfügung steht. Bevorzugen Sie die Faktoren Liquidität sowie Rendite, müssen Sie hingegen auf ein bestimmtes Maß an Sicherheit verzichten können. Im Folgenden stellen wir Ihnen eine Auswahl von Anlageformen vor, die sich gegenüber der Aufbewahrung von Geld in Ihrem Zuhause mit Sicherheit lohnen.

Girokonto, Tages- und Festgeld

Bei Ihrer Bank finden Sie mit dem Giro-, Tagesgeld- und Festgeldkonto 3 Modelle, die sich als Geldanlage immer eignen. Alle haben ein sehr geringes Risiko, bringen derzeit jedoch deutlich weniger Zinsertrag als noch vor wenigen Jahren. Das Girokonto lohnt sich aufgrund einer Verzinsung um die 0,1% als Anlage überhaupt nicht. Dafür kommen Sie dort jederzeit an die Einlage. Da Sie durch Inflation damit auf längere Sicht Verluste erwirtschaften, ist das kein guter Tipp zum Sparen. Nutzen Sie es für den Gehaltseingang und bewahren Sie dort keine größeren Geldsummen auf.

Beim Tagesgeldkonto handelt es sich um ein etwas besser verzinstes Konto ohne feste Laufzeit. Wie beim Girokonto auch, können Sie schnell und flexibel an Ihr Geld gelangen. Diese Anlage ist sehr sicher und bringt einen tagesaktuellen Zinssatz. Sie ahnen es bereits: dieser ist derzeit ebenfalls sehr tief im Keller. Momentan können Sie sich bereits über eine Verzinsung in Höhe von 0,5% freuen. Bewahren Sie auf einem Tagesgeldkonto am besten ein bestimmtes Polster auf, an dass Sie jederzeit bei Bedarf kommen können. Eine Faustregel besagt, dass es 3 Monatsgehälter sein sollten.

Eine Verzinsung von 1,2% oder mehr können Sie aktuell auf einem Festgeldkonto bekommen. Dort ist Ihr Geld dann über einen bestimmten Zeitraum angelegt und der Zinssatz von vornherein garantiert. Nach der vereinbarten Anlagezeit kann sich die Verzinsung für eine weitere Sparperiode verändern. Nicht dringend benötigte Summen lassen sich auf einem Festgeldkonto sicher verwahren. Banken haben eine Einlagensicherung über mindestens 100.000 Euro. Eine lange Anlagezeit verspricht in der Regel auch eine höhere Verzinsung.

Investitionen in Immobilien

Wenn Sie über die finanziellen Möglichkeiten verfügen, könnte sich der Bau oder Kauf einer Immobilie lohnen. Hierfür sollten Sie die langfristige Baufinanzierung stemmen können und sich über den Zweck sowie die Lage der Immobilie im Klaren sein. Gerade von Letzterer hängt der Wertzuwachs in hohem Maße ab. Ihnen muss bewusst sein, das Sie beim Kauf einer Wohnung oder eines Hauses eine enorm hohe Verbindlichkeit eingehen. Eine sorgfältige Planung ist daher zwingend notwendig, damit sich eine solche Investition auszahlt. Nach dem Erwerb profitieren Sie langfristig vom Wertzuwachs und jeden Monat über die Einsparung Ihrer Mietkosten oder durch eigene Mieteinnahmen. Trotz stetig steigender Preise lohnt sich die Investition in „Betongold“ noch immer, wenn die Lage stimmt.

Aktien, Fonds & Anleihen

Wenn Sie sich für Aktien interessieren, sollten Sie die Risiken kennen und eine gewisse Erfahrung mitbringen. Ihnen können hohe Gewinne winken, wenn Sie Ihr Geld risikobereit einsetzen. Etwas mehr Sicherheit erhalten Sie etwa über eine langfristige Investition in Aktien. Dann sollten Sie bei vorübergehenden Kurseinbrüchen die nötige Ruhe bewahren. Eine bessere Absicherung bietet das Investment in Aktienfonds. Sie investieren dabei nicht in Einzelaktien, sondern in viele Unternehmen auf einmal und streuen (= diversifizieren) Ihr Investment damit auf einfache Weise.

Bei einem ETF (Exchange Traded Fund) handelt es sich um einen börsengehandelten Aktienfonds, der sich an den Entwicklungen sogenannter Indizes orientiert. Damit wird beispielsweise der Deutsche Aktien Index (DAX) nachgebildet. Direktbanken oder Online-Broker stecken Ihr Geld als Investition in Wertpapiere, die genau so im DAX enthalten sind. Aufbau und Verteilung ähneln dabei dem Original, der DAX wird quasi “nachgebaut”. Daher sind die zu erwartenden Gewinne und Verluste ähnlich wie beim DAX selbst. Auf mittlere und längere Sicht können Sie relativ sicher mit Gewinnen rechnen. Diese Form eignet sich für kleinere Anleger an der Börse sowie noch eher unerfahrende Einsteiger. Kosten wie Risiko sind bei einem solchen passiven Indexfonds für Sie als Anleger besonders niedrig.

Eine weitere Form der Wertpapiere stellen Anleihen dar. Damit leihen sich Unternehmen oder auch Staaten finanzielle Mittel. Mit Ihrer Anlage in Anleihen borgen Sie diesen gewissermaßen Geld und helfen mit, den Bedarf zu decken. Allerdings wirft das momentan auch wenig Gewinn ab. Sie umgehen als Anleger größere Verlustrisiken, da die Pleite von Konzernen oder Ländern eher unwahrscheinlich ist. Außerdem binden Sie sich mit einer solchen Anlage in der Regel über Jahre. Auch hier gilt das Gesetz, wonach Ihnen ein hohes Risiko im idealen Fall eine größere Rendite einbringen kann. Während Sie derzeit beispielsweise bei Bundesanleihen mit circa 0,5% Rendite rechnen können, liegen die Aussichten für (wesentlich riskantere) indische Staatsanleihen bei über 6%.

Sonstige Möglichkeiten

Über die hier kurz vorgestellten Möglichkeiten hinaus bestehen noch etliche Weitere, wie Sie Ihr Geld verwenden können, damit es nicht zu Hause herumliegt. Investieren Sie doch einmal in Sachgegenstände. Das können beispielsweise Gemälde, Antiquitäten oder andere Kunstgegenstände sein. Das Wichtigste dabei ist, dass Sie etwas davon verstehen und die Wertentwicklung der kommenden Jahre realistisch einschätzen können. Autos stellen in den letzten Jahren zunehmend eine solche Wertanlage dar. Vor allem lassen sich mit ein wenig Glück Modelle aller Preisklassen als Geldanlage erwerben. Denn ein Wertsteigerungspotential besitzen längst nicht nur besonders hochwertige Typen wie beispielsweise Porsche 911 oder Mercedes SL. Bestimmte Autos, die jetzt mitunter noch weit unter 10.000 Euro zu bekommen sind, werden ihren Wert als kommender Young- oder Oldtimer so gut wie sicher steigern.

Darüber hinaus stehen Ihnen viele weitere Türen offen, wenn Sie Ihr Geld gewinnbringend investieren möchten. Über eine Art Crowdfunding-System lassen sich zum Beispiel Kredite vergeben, die Ihnen über die Rückzahlung eine Rendite versprechen. Die Kryptowährung „Bitcoin“ erlebte in den vergangenen Jahren einen Boom, nachdem sie zuvor lange Jahre in der Bedeutungslosigkeit verschwunden war. Derzeit befindet sie sich wieder im Sinkflug. Die weitere Entwicklung ist selbst von Experten nicht abzusehen. Fest steht, wer vor 5 Jahren in „Bitcoins“ investiert hat, dessen Investment hat sich gelohnt. Eine konservative und vermeintlich krisensichere Anlage stellt dagegen Gold dar. In den vergangenen Jahren ist auch dort eine Art Renaissance zu erkennen, nachdem der Wert bis etwa 2005 über Jahrzehnte eher stagniert hat. Bei dem Edelmetall sollten Sie die Lagerungskosten und weitere denkbare Wertschwankungen in der Zukunft beachten. Auch wenn Gold sicher nie großartig an Wert verlieren wird, sollte es nicht als einzige Anlage beschafft werden, sondern eher kombiniert mit Anderen.

Fazit

Die Deutschen neigen nicht geradezu zu riskanten Anlagen und bevorzugen stattdessen lieber konservativere Modelle. Das ist okay, denn selbst ein minimal verzinstes Girokonto holt aus Ihrem Geld auf Dauer garantiert mehr heraus als die Lagerung im Eigenheim. Weitgehend risikoarm sind auch Festgeldkonten, ETFs oder Anleihen. Um Ihre Renditechancen zu steigern, dürfen Sie jederzeit ins Risiko gehen. Nur daheim sollten Sie im Normalfall nie mehr als ein paar hundert Euro herumliegen haben. Betrachten Sie die Möglichkeiten einer Anlage nach Ihren eigenen Vorstellungen und bedenken Sie die relativ hohe Gefahr, der Ihr Erspartes zu Hause ausgesetzt ist. Trotz aller Krisenszenarien auf den Finanzmärkten wird Geld bei einer Bank niemals aufgrund von Diebstahl oder Feuer einfach spurlos verschwinden.

FAQ – Häufig gestellte Fragen

Dagegen spricht vor allem die Tatsache, dass sich Ihr Geld nicht vermehrt und völlig der Inflation ausgesetzt ist. Liegen also 100 Euro über 10 Jahre unter der Matratze, passiert außer dem Wertverlust nichts. Sie sollten sich in Ruhe nach einer Anlageform umschauen, um zumindest teilweise der Inflation entgegen zu wirken. Bedenken Sie zusätzlich die Gefahr von Brand und Einbruch. In beiden Fällen kann Ihr angespartes Geld von heute auf morgen komplett weg sein.

Eine Hausratversicherung deckt Schäden Ihres Haushalts ab, zu denen in begrenztem Ausmaß auch Barmittel gehören. Sie können je nach Anbieter oder Vertrag mit einer Erstattung von barem Geld bis etwa 2.000 Euro rechnen. Entsteht Ihnen darüber hinaus ein Schaden (etwa wegen Einbruchs) wird Ihre Versicherung wissen wollen, weshalb Sie so viel Bargeld im Haus aufbewahren.

Das liegt an mehreren Gründen. Zum einen ist das Vertrauen der Menschen in das Bankensystem in der jüngsten Vergangenheit weiter gesunken. Zum anderen stellen dauerhafte Niedrigzinsen auch keinen Ansporn dar, das Gesparte zur Bank zu bringen. Darüber hinaus tragen noch eigene Verhaltensweisen zu diesem Phänomen bei. Etwa die Einstellung, dass „etwas Bargeld im Haus“ immer eine gute Sache sei. Stimmt auch, wenn es sich nicht um Tausende Euro handelt.

Sie können bei Ihrer Bank grundsätzlich zwischen 3 Kontoarten wählen. Bei dem Giro-, Tagesgeld- oder Festgeldkonto als Anlage machen Sie dabei zunächst nicht viel falsch. Darüber hinaus haben Sie eine breite Auswahl an Spar- oder Investitionsanlagen. Dafür sollten Sie die Risiken kennen und wissen, welches Geld sie wie lange entbehren können. Von dem Kauf einer Immobilie bis zum Spekulationsgeschäft am Aktienmarkt haben Sie letzten Endes zahllose sinnvollere Alternativen für Ihr Bares als die Aufbewahrung daheim.

Das hängt immer von Ihren Verhältnissen ab. Da sich heutzutage fast alle Zahlungen digital erledigen lassen, brauchen Sie zu Hause eigentlich so gut wie gar kein Bargeld. Einkäufe zahlen Sie per Karte und der Handwerker schickt eine Rechnung. Dennoch ist es in manchen Fällen hilfreich, ein wenig Bares in den eigenen 4 Wänden zu haben. Diese Summe sollte allerdings dauerhaft den niedrigen 3-stelligen Bereich nicht übersteigen.

Ihre Ersparnisse sind bei einer Bank grundsätzlich in guten Händen. Nach der Bankenkrise vor einigen Jahren wurden die Auflagen nochmals verschärft. Als Sparer steht Ihnen von Seiten Ihrer Bank eine Einlagensicherung von 100.000 Euro zu, die meist noch höher garantiert wird. Erkundigen Sie sich nach den individuellen Zusicherungen, die Ihnen Ihre Bank bietet. Sollte Ihre Bank abbrennen oder überfallen werden, hat das selbstverständlich nicht die geringsten Auswirkungen auf Ihr dort angelegtes Geld.

Ein ETF ist ein börsengehandelter Fonds, der sich in seiner Zusammensetzung an einem Index (wie z.B. den DAX) ausrichtet. Sie bekommen dadurch Ihre Wertpapiere als „kleine Nachbildung“ der Verteilung auf dem großen Markt. Ihre Wertpapieranlage ist passiv verwaltet und indexgebunden. Dadurch werden Ihre Risiken und vor allem Kosten stark minimiert. Ein solches Modell eignet sich im Besonderen auch für Einsteiger oder Anleger mit begrenzten Mitteln.